臭素のグローバル市場規模2025年-2030年

※本ページの内容は、英文レポートの概要および目次を日本語に自動翻訳したものです。最終レポートの内容と異なる場合があります。英文レポートの詳細および購入方法につきましては、お問い合わせください。

*** 本調査レポートに関するお問い合わせ ***

臭素市場の分析

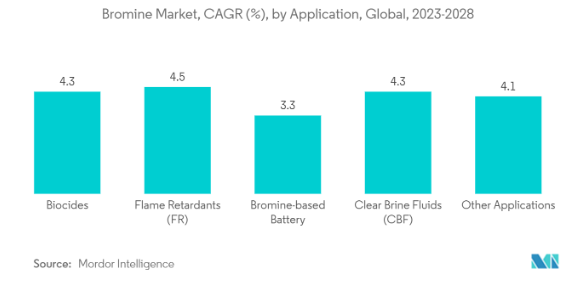

臭素市場は予測期間中に4%以上のCAGRを記録する見込み。

水処理用途での臭素需要の増加が、予測期間中の市場成長を促進する見込み。

一方、非ハロゲン系難燃剤は市場の成長を鈍化させる可能性が高いです。

予測期間中、市場シェアが最も高いのはアジア太平洋地域と予想されます。これは、インド、中国、日本が成長し、より発展しているためです。

難燃剤の需要増加

- 臭素は火を止める効果があるため、難燃剤の一般的な成分です。

- 化学的性質が大きく異なる約80種類の臭素系難燃剤(BFR)が市販されています。その中には、臭素化ビスフェノール類、ジフェニルエーテル類、シクロドデカン類、ビフェニルエニル類、フェノール類、フェノキシエタン類、フタル酸誘導体などがあります。

- BFRは、電子機器や電気機器の火災を防ぐために一般的に使用されています。例えば、テレビやコンピュータのモニターは内部回路が発熱しやすく、時間が経つとホコリが溜まりやすいため、これらの難燃剤は外装に広く使用されています。

- また、臭素系難燃剤は、家具、繊維製品、建築、電気などの商業・工業の現場でも、火災の拡大を食い止めたり、遅らせたりするために使用されています。

- 世界中で建設活動が活発化していることも、前述の用途における臭素化合物の需要を押し上げています。例えば、中国はショッピングセンターの建設が盛んな国のひとつです。中国には約4,000のショッピングセンターがあり、2025年までにさらに7,000がオープンすると推定されています。

- インドでは、統計・プログラム実施省のインフラ・プロジェクト・モニタリング課によると、2022年5月時点で26兆7,000億インドルピー(3,142億2,000万米ドル)に相当する1,559のプロジェクトが進行中です。また、インドの建設業界は、多くの分野におけるインフラプロジェクトの強力なパイプラインにより、2023年から2026年にかけて年率6.2%の成長が見込まれています。

- これらのことが、今後数年間の臭素系難燃剤の需要を押し上げています。

中国からの高い臭素需要

- 中国は、イスラエル、ヨルダン、米国の中でも有数の臭素生産国です。中国における臭素の最大の用途は難燃剤です。2022年1月にアメリカ地質調査所(USGS)が発表した最新レポートによると、2021年の中国の臭素生産量は75,000トンに達すると予想されています。

- 臭素系難燃剤は、建築分野や電気産業などで燃焼を妨げたり抑制したりするために使用されます。

- 中国の建設部門は、2022年のGDPの約6.9%を稼ぎ出しています。さらに、中国の住宅・都市・農村開発省によると、建設業界は第14次5カ年計画期間(2021~2025年)の下、2025年までに国内総生産(GDP)に占める割合を6%に維持する意向。

- さらに、中国は世界最大の電子機器生産基地を有しています。電線、ケーブル、コンピュータ装置、その他の個人用電子機器などの電子製品は、電子機器分野で最も高い成長を記録しています。同国は電子機器の国内需要に応えるとともに、電子生産物を他国に輸出しているため、臭素にとって巨大な市場となっています。

- 中国は電気自動車市場の成長により、亜鉛-臭素系フロー電池の主要市場の1つとなっています。中国汽車製造協会によると、2021年12月から2022年12月にかけて、同国で製造された新エネルギー自動車の台数は96.9%増加したとのことです。

このため、上記の要因により、中国の臭素需要は今後数年間で増加する可能性が高い。

臭素業界の概要

臭素市場はもともと統合されています。同市場の主要プレーヤーには、ICL、ランクセス、アルベマール・コーポレーション、ガルフ・リソーシズ、ヨルダン・ブロマイン・カンパニーなどがあります(順不同)。

臭素市場ニュース

- 2022年1月:ICLは、臭素事業を安全に拡大するため、臭素漏洩事故処理を再定義する特許ソリューション、新BromoQuelを発表。

- 2022年8月:アルベマール社は、臭素とリチウムのグローバルビジネスユニット(GBU)を新組織に再編すると発表。この再編は、拡大する顧客需要に対応し、競争の激しいグローバル環境で事業を遂行することを目的としています。

1. はじめに

- 1.1 調査の前提

- 1.2 調査範囲

2. 調査方法

3. 要旨

4. 市場ダイナミクス

- 4.1 推進要因

- 4.1.1 水処理用途における臭素需要の増加

- 4.1.2 その他の促進要因

- 4.2 抑制要因

- 4.2.1 非ハロゲン系難燃剤の出現

- 4.2.2 その他の抑制要因

- 4.3 産業バリューチェーン分析

- 4.4 ポーターのファイブフォース分析

- 4.4.1 サプライヤーの交渉力

- 4.4.2 消費者の交渉力

- 4.4.3 新規参入者の脅威

- 4.4.4 代替製品・サービスの脅威

- 4.4.5 競争の程度

5. 市場セグメント(市場規模:数量)

- 5.1 誘導体

- 5.1.1 有機臭素化合物

- 5.1.2 臭化物塩類

- 5.1.3 臭化水素

- 5.2 用途

- 5.2.1 殺生物剤

- 5.2.2 難燃剤(FR)

- 5.2.3 臭素系電池

- 5.2.4 クリアブライン液(CBF)

- 5.2.5 その他の用途

- 5.3 地理

- 5.3.1 アジア太平洋

- 5.3.1.1 中国

- 5.3.1.2 インド

- 5.3.1.3 日本

- 5.3.1.4 韓国

- 5.3.1.5 その他のアジア太平洋地域

- 5.3.2 北米

- 5.3.2.1 米国

- 5.3.2.2 カナダ

- 5.3.2.3 メキシコ

- 5.3.3 ヨーロッパ

- 5.3.3.1 ドイツ

- 5.3.3.2 イギリス

- 5.3.3.3 イタリア

- 5.3.3.4 フランス

- 5.3.3.5 その他のヨーロッパ

- 5.3.4 南米

- 5.3.4.1 ブラジル

- 5.3.4.2 アルゼンチン

- 5.3.4.3 その他の南米地域

- 5.3.5 中東・アフリカ

- 5.3.5.1 サウジアラビア

- 5.3.5.2 南アフリカ

- 5.3.5.3 その他の中東・アフリカ地域

6. 競争環境

- 6.1 M&A、合弁事業、提携、協定

- 6.2 市場シェア(%)**/ランキング分析

- 6.3 主要企業の戦略

- 6.4 企業プロフィール

-

-

- 6.4.1 Albemarle Corporation

- 6.4.2 Gulf Resources Inc.

- 6.4.3 Honeywell International Inc.

- 6.4.4 ICL

- 6.4.5 Jordan Bromine Company

- 6.4.6 Lanxess

- 6.4.7 Tata Chemicals Ltd.

- 6.4.8 TETRA Technologies Inc.

- 6.4.9 Tosoh Corporation

- 6.4.10 Sujay Chemicals

- 6.4.11 Shandong Haiwang Chemical Co.

- 6.4.12 Neogen Chemicals Ltd.

-

-

- *リストは網羅的ではありません

7. 市場機会と将来動向

臭素産業のセグメント化

臭素はハロゲン化学元素の一種で、常温では赤褐色の液体。刺激臭があり、目や皮膚に炎症を起こします。市場は誘導体、用途、地域によって区分されます。誘導体別では、有機臭素、臭化物塩、臭化水素。用途別では、殺生物剤、難燃剤(FR)、臭素系電池、透明塩水(CBF)、その他の用途に区分。また、世界15カ国の市場規模や予測も網羅。各セグメントについて、市場規模および予測は数量(キロトン)ベースで行っています。

臭素市場に関する調査FAQ

現在の臭素市場規模は?

臭素市場は予測期間(2025-2030年)に年平均成長率4%以上を記録すると予測されています。

臭素市場の主要企業は?

ICL、Albemarle Corporation、LANXESS、Gulf Resources, Inc.、Jordan Bromine Companyなどが臭素市場で事業を展開している主要企業です。

臭素市場で最も急成長している地域はどこですか?

予測期間(2025-2030年)に最も高いCAGRで成長すると推定されるのはアジア太平洋地域です。

臭素市場で最大のシェアを持つ地域は?

2025年、臭素市場で最大のシェアを占めるのはアジア太平洋地域です。

臭素市場の調査対象年は?

本レポートでは、臭素市場の過去の市場規模を2019年、2020年、2021年、2022年、2023年、2024年の各年についてカバーしています。また、2025年、2026年、2027年、2028年、2029年、2030年の臭素市場規模を予測しています。

*** 本調査レポートに関するお問い合わせ ***