アクリルエマルションのグローバル市場規模2025年-2030年

※本ページの内容は、英文レポートの概要および目次を日本語に自動翻訳したものです。最終レポートの内容と異なる場合があります。英文レポートの詳細および購入方法につきましては、お問い合わせください。

*** 本調査レポートに関するお問い合わせ ***

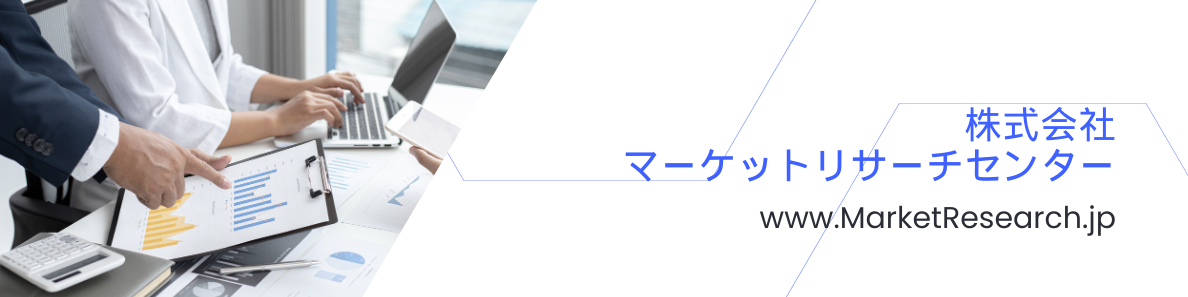

アクリルエマルション市場は予測期間中に5%以上のCAGRを記録する見込み

COVID-19は、すべての産業が製造プロセスを停止したため、市場にマイナスの影響を与えました。ロックダウン、社会的距離、貿易制裁は、グローバルサプライチェーンネットワークに大規模な混乱を引き起こしました。建設業界は、活動の停止により衰退を目の当たりにしました。しかし、2021年には状態が回復し、予測期間中に市場に利益をもたらすと期待されています。

市場を牽引する主な要因は、水性塗料に対する需要の高まりです。これは溶剤系塗料の投入コストが上昇しているためです。

しかし、コーティング用途におけるポリウレタンへの嗜好の高まりは、市場の成長を抑制すると予想されます。

建築・建設産業の成長と拡大、アクリルエマルション技術の利点に関する意識の高まりは、市場成長の機会として作用します。

アジア太平洋地域は、急速な都市化と工業化により、中国、日本、インドなどの国々からアクリルエマルジョンの大規模な需要につながっているため、世界市場を支配すると予想されます。

市場を支配する塗料用途

- アクリルポリマーエマルションは、耐紫外線性、伸びバランス、耐水性、良好な接着性など、さまざまな利点のために使用されます。

- アクリルエマルジョンの重要な用途のひとつは、VOC排出量が少なく、取り扱いが容易で、水性塗膜の性能が高い建築用塗料や工業用塗料です。

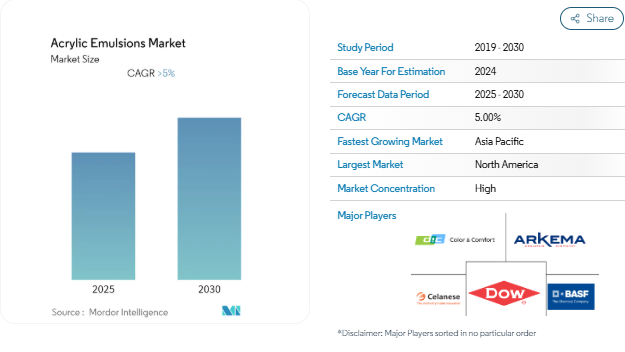

- American Coatings Associationによると、塗料とコーティングはポリマーエマルションの世界的な需要をリードしており、2021年には150億米ドルを占めています。さらに2027年には226億米ドルに達すると予測されています。2021年、米国は塗料とコーティング製品で25億米ドルを輸出しました。

- アクリルエマルジョンは優れた粘着性と防水性を持つため、建設業界では様々な用途に広く使用されています。アメリカ国勢調査局によると、2021年12月の国内の建設支出は季節調整済み年率1兆6,399億米ドルと推定。2022年、米国で完成した公認民間住宅は1,664万7,000戸に達しました。

- 世界人口の増加により、住宅用建物の消費が増加し、塗料やコーティング剤に使用されるポリマーエマルションの需要が高まっています。国連経済社会局によると、世界人口は2022年11月に80億人に達し、2030年には約85億人、2050年には約97億人、2100年には約104億人に増加すると推定されています。

- 水性塗料は、耐久性が高く、臭いが少なく、VOC排出量が少ないことから、近年採用が進んでいます。水性塗料は家庭用塗料全体の約80%を占めています。

- したがって、予測期間中、塗料とコーティングの用途が引き続き市場を支配すると予想されます。

アジア太平洋地域が大きな成長率を記録

- 中国とインドにおける建築・建設需要の増加により、アジア太平洋地域が世界のアクリルエマルション市場を支配する結果となりました。

- インド、日本、シンガポール、マレーシアを含む国々における急速な工業化と建設・建築活動の高まりにより、アジア太平洋地域は予測期間中最も魅力的な市場になると予想されます。

- 例えば、インド政府は今後7年間で約1兆3,000億米ドルを住宅に投資する見込みです。政府は6,000万戸の住宅を新たに建設し、アクリルエマルション市場を押し上げるでしょう。

- 中国は建設部門で大きな成長を遂げています。中国国家統計局によると、2021年の中国の建設生産高は約4兆2900億ドル。

- 世界的な建設活動の増加は、塗料やコーティング剤におけるアクリルエマルションの需要に影響を与えます。中国は2025年までに重要な建設プロジェクトに1兆4,300億米ドルを投資する予定。国家発展改革委員会(NDRC)によると、上海の計画には今後3年間で387億米ドルの投資が含まれており、広州は80.9億米ドルを投資する16の新規インフラプロジェクトに調印。

- 2022年、インドは、Housing to Allやスマートシティ計画など、インフラ整備や手頃な価格の住宅に関する政府の取り組みにより、建設業界に約6,400億米ドルを貢献。同国では建設活動が活発化しており、塗料やコーティング剤の需要が高まっています。

- ASEAN諸国では、政府機関や民間企業による投資の増加により、商業用および家庭用の建設産業が成長を遂げています。

- これらの要因から、アジア太平洋地域は予測期間中に大きな成長率を目撃することになるでしょう。

アクリルエマルション産業の概要

アクリルエマルション市場は適度に統合されており、少数のプレーヤーが大きな市場シェアを占めています。主なプレーヤーは、BASF SE、Dow、Arkema Group, Celanese Corporation, and DIC CORPORATION.

などです。

アクリルエマルション市場ニュース

- 2022年8月:アルケマは、VOCレベルを低減した工業用塗料の配合に使用する新しい性能の水性バインダー、SYNAQUA 9511を発売。この製品の発売により、同社は製品ポートフォリオを拡大し、アクリルエマルション市場のリーディングプレーヤーに。

- 2022年7月:BASF SEはインドのダヘジにアクリルディスパージョン製造ラインを設置。この新しい製造工場は、南アジア市場向けの塗料、建築、接着剤、製紙産業への供給に貢献。

1. はじめに

- 1.1 調査成果物

- 1.2 調査の前提

- 1.3 調査範囲

2. 調査方法

3. 要旨

4. 市場ダイナミクス

- 4.1 推進要因

- 4.1.1 水性塗料の需要増加

- 4.1.2 アジア太平洋地域の建設業界における投資の増加

- 4.2 抑制要因

- 4.2.1 塗料用途におけるポリウレタン・ディスパージョンへの嗜好の高まり

- 4.3 産業バリューチェーン分析

- 4.4 ポーターのファイブフォース分析

- 4.4.1 サプライヤーの交渉力

- 4.4.2 消費者の交渉力

- 4.4.3 新規参入者の脅威

- 4.4.4 代替製品・サービスの脅威

- 4.4.5 競争の程度

5. 市場セグメンテーション

- 5.1 種類別

- 5.1.1 純アクリルエマルション

- 5.1.2 スチレンアクリルエマルション

- 5.1.3 ビニルアクリルエマルション

- 5.2 用途

- 5.2.1 塗料およびコーティング剤

- 5.2.2 建材添加剤

- 5.2.3 ペーパーコーティング

- 5.2.4 接着剤

- 5.2.5 その他の用途

- 5.3 地理

- 5.3.1 アジア太平洋

- 5.3.1.1 中国

- 5.3.1.2 インド

- 5.3.1.3 日本

- 5.3.1.4 韓国

- 5.3.1.5 オーストラリア・ニュージーランド

- 5.3.1.6 その他のアジア太平洋地域

- 5.3.2 北米

- 5.3.2.1 米国

- 5.3.2.2 カナダ

- 5.3.2.3 メキシコ

- 5.3.3 ヨーロッパ

- 5.3.3.1 ドイツ

- 5.3.3.2 イギリス

- 5.3.3.3 イタリア

- 5.3.3.4 フランス

- 5.3.3.5 ロシア

- 5.3.3.6 その他のヨーロッパ

- 5.3.4 南米

- 5.3.4.1 ブラジル

- 5.3.4.2 アルゼンチン

- 5.3.4.3 その他の南米地域

- 5.3.5 中東・アフリカ

- 5.3.5.1 サウジアラビア

- 5.3.5.2 南アフリカ

- 5.3.5.3 その他の中東・アフリカ

6. 競争環境

- 6.1 M&A、合弁事業、提携、協定

- 6.2 市場シェア(%)分析**/ランキング分析

- 6.3 主要企業の戦略

- 6.4 企業プロフィール

-

- 6.4.1 3M

- 6.4.2 Arkema Group

- 6.4.3 BASF SE

- 6.4.4 Celanese Corporation

- 6.4.5 DIC Corporation

- 6.4.6 Dow

- 6.4.7 Gellner Industrial LLC

- 6.4.8 Mallard Creek Polymers

- 6.4.9 Pexi Chem Private Limited

- 6.4.10 Royal DSM NV

- 6.4.11 Synthomer plc

- 6.4.12 The Cary Company

- 6.4.13 The Lubrizol Corporation

-

- *リストは網羅的ではありません

7. 市場機会と今後の動向

- 7.1 アクリルエマルションの自己架橋技術の進歩

アクリル樹脂エマルションの産業区分

アクリル樹脂エマルションは通常、乳化剤や分散剤の存在下、様々なアクリルモノマーを水中で重合させることで調製されます。アクリル樹脂エマルションは、塗料やコーティング剤の製造に使用され、基材の粘度や表面効果、耐性を向上させます。アクリルエマルション市場は、種類別、用途別、地域別に区分されています。種類別では、純アクリルエマルション、スチレンアクリルエマルション、ビニルアクリルエマルションに区分されます。また、主要地域17カ国のアクリルエマルション市場規模および予測もカバーしています。各セグメントの市場規模および予測は、金額(百万米ドル)に基づいています。

アクリルエマルジョン市場に関する調査FAQ

現在のアクリルエマルション市場規模は?

アクリルエマルション市場は予測期間(2025-2030年)に5%を超えるCAGRを記録すると予測されています。

アクリルエマルション市場の主要プレーヤーは?

Celanese Corporation、Dow、Arkema Group、BASF SE、DIC CORPORATIONがアクリルエマルション市場で事業を展開している主要企業です。

アクリルエマルション市場で最も急成長している地域はどこですか?

アジア太平洋地域が予測期間(2025-2030年)に最も高いCAGRで成長すると推定されます。

アクリルエマルジョン市場で最大のシェアを持つ地域はどこですか?

2025年には、北米がアクリルエマルジョン市場で最大の市場シェアを占めます。

このアクリルエマルジョン市場は何年をカバーしていますか?

本レポートは、2019年、2020年、2021年、2022年、2023年、2024年のアクリルエマルション市場の過去の市場規模をカバーしています。また、2025年、2026年、2027年、2028年、2029年、2030年のアクリルエマルション市場規模を予測しています。

*** 本調査レポートに関するお問い合わせ ***